相続財産に含めるという事は

今回のブログでは、相続の際にどこからどこまで財産に含める必要があるのか?を解説していきたいと思います。

相続財産の範囲やその額というのは重要、財産が多い場合には取得した遺産の評価額に応じて相続税を納めなければいけません。

<<相続税>>

- 基礎控除額:3,000万円+600万円×法定相続人の数

※平成27年の相続税法改正で基礎控除額が引き下げれて上記のように。

<例>法定相続人が配偶者(夫or妻)と子供2人の場合の基礎控除額は

3,000万+600万×3人=4,800万円 となります。

一般的に想定される、核家族の4人家族を基準に親・配偶者が亡くなり、市役所などの無料相談などで税理士さんや司法書士に相続税を支払う必要があるか聞くと、

「おおよそ5千万円超えなければ、まぁ大丈夫でしょう」 と言われる根拠の一つです。

※厳密には4800万円ですが、ある程度の目安でそういう風に言われる方が多いように感じます。ご不安な方は改めてご相談した方がベターです。

財産についてはごくごく多い一般的な相続手続きの場合、不動産と預貯金を財産として計算することが多いです。

不動産において、土地は原則として宅地・田・畑・山林などの地目ごとに評価します。

土地建物(戸建て・分譲マンション)の相続のケースでは宅地と家屋の相続税評価額

宅地は路線価をもとに評価する場合と、固定資産税評価額に倍率を乗じて評価する場合があります。

家屋は固定資産税評価額に基準割合を乗じたものになります。

※相続人が居住するなど一定の要件を満たせば小規模宅地等の特例を適用し、申告をすることで土地の評価を80%減額することが可能です。

ただ、上記の例のような相続人3人の場合に、5千万円ちょうどくらいの相続財産となる、という場合にはどこまで相続財産に含めるか否かを法律に照らし合わせて慎重に判定していく必要があります。

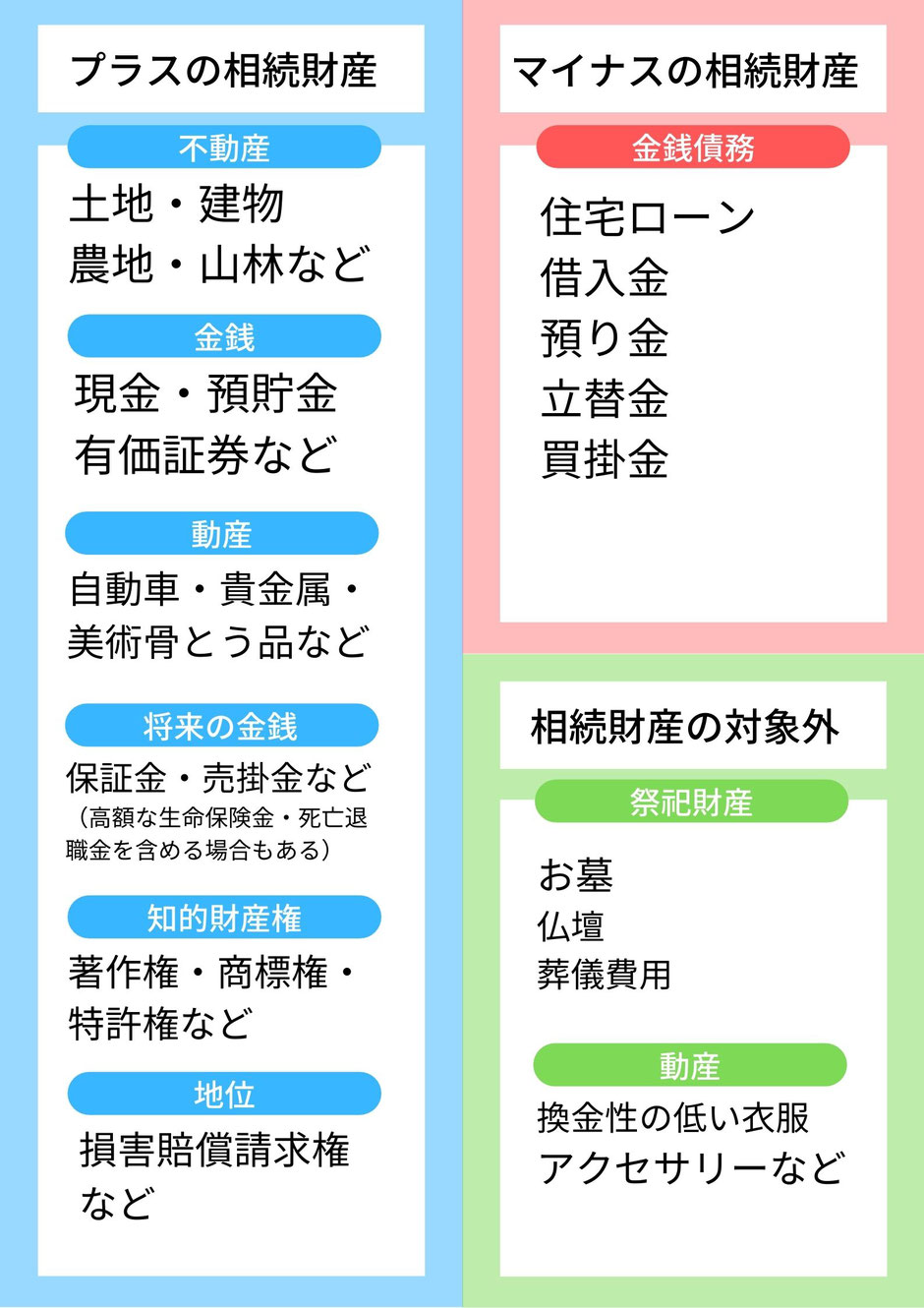

相続財産の分類

相続財産については、プラスのものと、マイナスのものとがあります。

<プラスの相続財産>

不動産は前述の評価額を元にしたもの、預貯金と、動産だとマイカーなどをお持ちの場合には時価=売却価格相当、経営者の方だと売掛金やテナントの保証金や商標権などの権利も財産に含まれます。

<マイナスの相続財産>

住宅ローンや自動車ローン、キャッシングなどの借入金、経営者の場合には買掛金などの支払わなくてはいけない物などがあります。

<相続財産の対象外>

プラス、マイナスどちらにも含まれないものが、お墓や仏壇、葬儀費用や、換金性の低い衣服や雑貨などがあります。

下記に一覧表としてまとめてあります。

- 生命保険金や死亡退職金は、それぞれ非課税限度額(500万円×法定相続人の数)までは相続税はかかりません。

保険金の非課税枠の活用と節税対策として、500万円単位で保険をかけている方もいらっしゃいます。

経営者の場合には、法人枠でも同様の非課税限度額(500万円×法定相続人の数)があるので、法人名義で生命保険を掛けるということもあります。

※契約者・被保険者・受取人により課税対象が変わるケース、死亡退職金の場合には退職金規定・就業規則などにより課税対象が変わりケースがございます。税理士さんを交えご確認をお勧めします。

生命保険であまりにも高額なもので、総財産が1千万円で相続人が3人なのに死亡保険金が1億円で受取人が1人になっている、などの場合には著しく不公平が生じるケースとして保険金も財産に含んで計算をするといったケースもあるようです。

※自動車に関しては査定額が100万円以下のケースでは遺産分割協議書に含まず、別途、遺産分割協議成立申立書を利用することで一名の方のみで名義変更の手続をすることができます。ですが、遺族による協議は必要です。

生前にお墓の準備をしたり、仏具を揃えておこうという動きも、平成27年の相続税法の改正以降、節税の一環として増えているとも聞きます。

ただ、こちらも注意点があり、購入目的が祭祀用の場合は相続税がかからないと言われていはいますが、祭祀目的でないと判断される場合(純金で出来た換金性が高い仏具や祭壇など)国税が“仏壇ではなく純金”と判断して課税対象にするケースもありえます。

相続対策と相続税の申告

相続税法の改正により、相続税の課税対象者は増えております。

当事務所の所在する川崎市の場合、都市部近郊という事もあり、土地の価格は駅近くの場合など評価額が高いケースもあります。

「うちは資産になるものなんて戸建て(もしくはマンション)だけだから・・・」とおっしゃってても、築年数、預貯金の状況や、法定相続人の人数などによっては相続税の課税対象となることもあります。

相続の手続きをご依頼頂く際に、相続税の対象になるかどうかはある程度判定できます。

ただ、プラスの財産とマイナスの財産とを相殺して基礎控除ギリギリくらいの場合には、見落としている財産が無いか慎重に確認が必要です。

もし、相続税の課税対象となる場合には、お亡くなりになった日から10カ月以内に申告が必要となります。

財産の把握に不安がある場合には、税理士さんに依頼することで、不安なく手続きを進めることも出来ます。

ワンストップでの対応として当事務所で相続手続きをし、税金に関しては税理士さんにということで、ご紹介することも可能です。

生前の対策としては非課税枠を把握することが第一歩。

生命保険や遺言などの活用で相続対策や節税対策が可能です。

ですが、手法次第では申告漏れとの指摘を受ける可能性も少なくないので、税理士さんなどの専門家のアドバイスを受けて進められる方が良いでしょう。

当事務所では各種士業連携により相続手続きなどワンストップで対応可能です。

お気軽にご相談ください。

<補足>

相続のお手続きをされた後、おおよそ6カ月くらいを目安に税務署から「相続税についてのお尋ね」という郵便が届いくことがあります。

どう対応すればいいのかとご不安な場合はご連絡ください。

関連記事